Blisko 150 mld euro – tyle rocznie tracą państwa UE z tytułu niezapłaconych podatków. W ciągu ostatnich pięciu lat w związku z ujawnieniem powtarzających się przypadków wyciekania podatków oraz powiązanymi śledztwami dziennikarskimi Unia szczególną uwagę zwróciła na politykę podatkową i walkę z oszustwami podatkowymi.

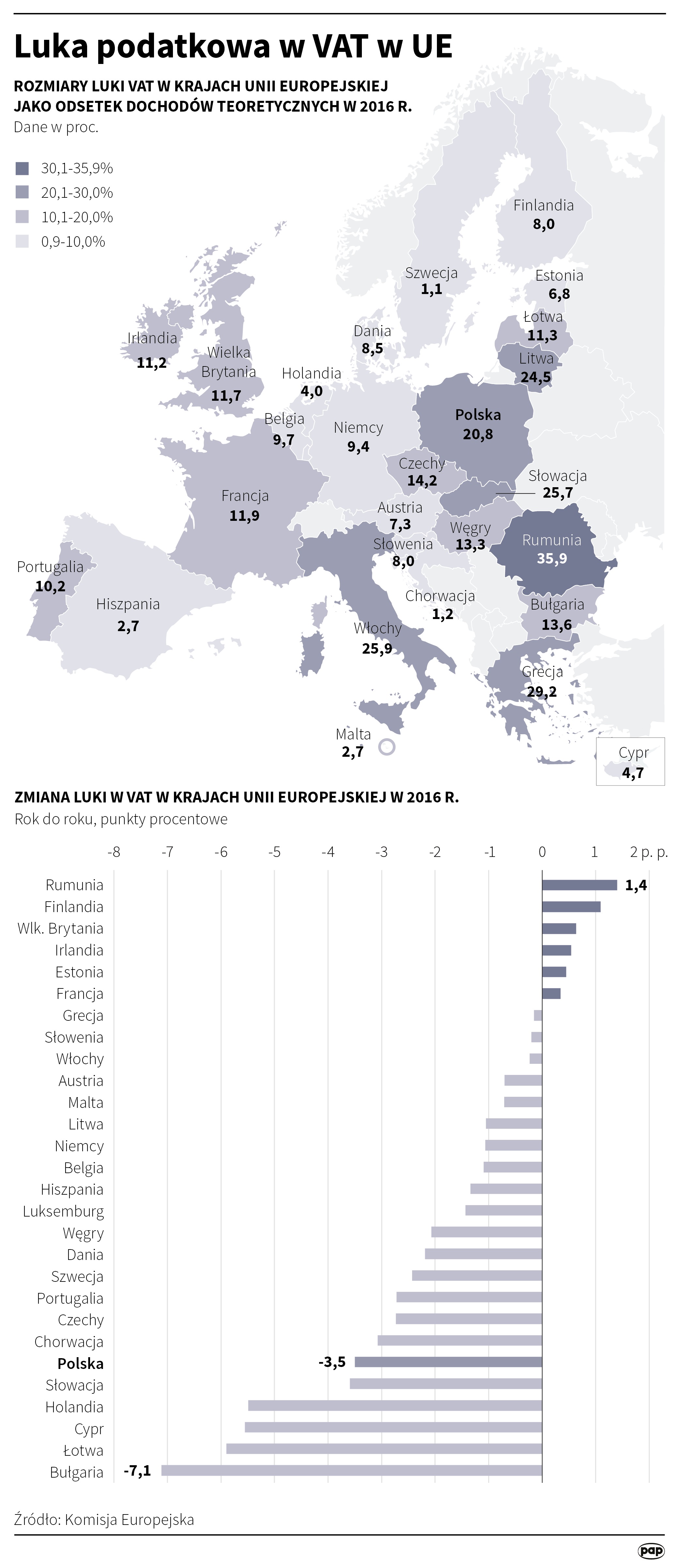

Według danych z 2016 r. luka podatkowa w całej UE wynosi około 147,1 mld EUR, co stanowi stratę w wysokości 12 proc. oczekiwanych łącznych dochodów z podatku VAT. Dla porównania kwota podatku VAT pobranego w tym samym roku we Francji wynosiła 154,2 mld EUR, a w Niemczech – 218,8 mld EUR.

Skala tych nadużyć, a także ujawniane przez media przypadki wyciekania podatków zwiększyły brak akceptacji mieszkańców UE dla szkodliwych praktyk podatkowych. Dostrzegły to także władze Unii, które większą uwagę skierowały na politykę podatkową i walkę z oszustwami podatkowymi.

Walka z oszustwami podatkowymi jako działanie priorytetowe UE

Na przestrzeni ostatnich pięciu lat w celu zmierzenia się z przedmiotową kwestią podjęto szereg działań o charakterze ustawodawczym i nieustawodawczym, wraz z działaniami na szczeblu międzynarodowym dotyczącymi współpracy w dziedzinie opodatkowania oraz państw trzecich. Na przykład były to działania w odniesieniu do jurysdykcji podatkowych umożliwiających unikanie opodatkowania lub `uchylanie się od opodatkowania. Podejmowano także wysiłki ukierunkowane m.in. na nowe możliwości prowadzenia działalności, dzięki którym fizyczna obecność w miejscu wykonywania działalności lub realizacji transakcji nie jest wymagana (w tym cyfryzacja). Poza tym starano się zapewnić przystawalność przepisów do rzeczywistości (treść merytoryczna), w szczególności w odniesieniu do podstawowych przepływów finansowych, które stały się ruchome, w przeciwieństwie do przepisów podatkowych. Ważnym działaniem było także dostosowanie przepisów do rozwoju technologii (w tym kryptowalut).

Od początku kadencji 2014-2019 kwestie podatkowe uwzględniono w dziesięciu priorytetach przedstawionych we wrześniu 2014 r. w ramach priorytetu nr 4 „Lepiej rozwinięty i bardziej sprawiedliwy rynek wewnętrzny”.

Podejście Komisji Europejskiej dotyczące opodatkowania miało obejmować następujące elementy:

Nasz rynek wewnętrzny musi być bardziej sprawiedliwy. Nie naruszając kompetencji państw członkowskich w kwestii systemów opodatkowania, powinniśmy jednak nasilić starania, aby walczyć z unikaniem opodatkowania i oszustwami podatkowymi, tak aby każdy wnosił odpowiedni wkład. Będę przede wszystkim promował współpracę administracyjną między organami podatkowymi i dążył do przyjęcia na poziomie UE wspólnej skonsolidowanej podstawy opodatkowania osób prawnych oraz podatku od transakcji finansowych. Należy szybko przyjąć projekt zaostrzonych przepisów unijnych dotyczących walki z praniem pieniędzy, który powinien odzwierciedlać odważne podejście, zwłaszcza w kwestii określania właścicieli rzeczywistych i poprawy należytej staranności wobec klienta (wytłuszczenie dodano).

Realizacja tych zobowiązań obejmuje pięć lat kadencji Komisji. Co roku w planie prac określane były działania programowe i wnioski ustawodawcze. W rezultacie Komisja przedstawiła wiele planów działania rozwijających działania i środki umożliwiające osiągnięcie wyznaczonego celu.

Nie wszystkie plany działania mają taki sam charakter – starsze plany mają bardziej programowy charakter, a najnowsze zawierają wnioski i decyzje zebrane w plan działania wyjaśniony w towarzyszących mu komunikatach. Niektóre wnioski nie stanowią części żadnego planu działania.

Poniżej przedstawiono uszeregowany chronologicznie wykaz planów działania i pojedynczych wniosków przedstawionych od 2014 r. do chwili obecnej:

pakiet dotyczący przejrzystości podatkowej (18 marca 2015 r.);

plan działania w sprawie opodatkowania przedsiębiorstw (17 czerwca 2015 r.);

pakiet środków przeciwdziałających unikaniu opodatkowania (28 stycznia 2016 r.);

plan działania w sprawie VAT (7 kwietnia 2016 r.);

pakiet reform związanych z podatkiem od osób prawnych (25 października 2016 r.);

pakiet dotyczący VAT na jednolitym rynku cyfrowym (1 grudnia 2016 r.);

tymczasowe stosowanie ogólnego mechanizmu odwrotnego obciążenia (21 grudnia 2016 r.); jednolity obszar VAT (w częściach z października i listopada 2017 r.);

pakiet ze stycznia 2018 r. dotyczący stawek VAT i przepisów dla MŚP;

równość opodatkowania w erze cyfrowej (21 marca 2018 r.);

wnioski w sprawie VAT (techniczne zmiany na potrzeby docelowego systemu VAT i mechanizmu odwrotnego obciążenia) z dnia 25 maja 2018 r.;

wnioski w sprawie nowych przepisów dotyczących podatku akcyzowego z 25 maja 2018 r.;

wniosek ustawodawczy z dnia 11 grudnia 2018 r. ustanawiający dodatkowe przepisy dotyczące zakładania punktów kompleksowej obsługi (ustalone przez przyjęcie wniosków w sprawie pakietu dotyczącego VAT na jednolitym rynku cyfrowym);

dwa wnioski ustawodawcze z dnia 12 grudnia 2018 r. przewidujące dostęp organów podatkowych do istotnych informacji związanych z płatnością, służące zmniejszeniu luki informacyjnej w celu walki z utratą dochodów z tytułu VAT z handlu elektronicznego (dwa wnioski, odpowiednio wniosek zmieniający dyrektywę VAT i zmiana rozporządzenia w sprawie współpracy w zakresie VAT);

wniosek z 24 kwietnia 2019 r. w sprawie zwolnienia z podatku VAT i podatku akcyzowego dostaw dla sił zbrojnych, jeżeli działają one poza terytorium własnego państwa członkowskiego.

Co jeszcze można zrobić

Od września 2014 r. przedłożono ponad 30 wniosków ustawodawczych dotyczących kwestii podatkowych. Ponad połowę z nich przyjęto do końca 2018 r. Oczekuje się, że w nowej kadencji prace będą kontynuowane w celu osiągnięcie porozumienia w sprawie rozpatrywanych wniosków.

Komisje stała, specjalna i śledcza Parlamentu Europejskiego przeanalizowały między sobą, zbadały i monitorowały działania niezbędne do sprostania zidentyfikowanym wyzwaniom, zwłaszcza tym, które zyskały szczególne znaczenie od 2014 r. Zajmowały się także konkretnymi sprawami, które zostały ujawnione od tego czasu.

W rezolucji komisji TAXE z 25 listopada 2015 r. w sprawie interpretacji prawa podatkowego i innych środków o podobnym charakterze lub skutkach, rezolucji ustawodawczej z 16 grudnia 2015 r. dotyczącej wprowadzenia przejrzystości, koordynacji i konwergencji do polityki opodatkowania osób prawnych w Unii, rezolucji komisji TAX2 z 6 lipca 2016 r. w sprawie interpretacji prawa podatkowego i innych środków o podobnym charakterze lub skutkach, rezolucji z 13 grudnia 2017 r. w sprawie zaleceń komisji śledczej ds. dokumentów panamskich oraz w rezolucji komisji TAX3 z 26 marca 2019 r. przedstawiono szereg sytuacji, które wymagają rozwiązania, oraz zaproponowano działania naprawcze.

Rezolucje te łącznie pokazują, że podczas ostatniej kadencji parlamentarnej poczyniono postępy, jednak wciąż pozostaje dużo do zrobienia w zakresie wdrażania, monitorowania i oceny przepisów.

Najistotniejsze kwestie dotyczą zapewnienia organom podatkowym wystarczającej przejrzystości w celu umożliwienia im walki z oszustwami podatkowymi. Uzupełnieniem może tu być ogólnie większa przejrzystość, zważywszy że wiele oszustw podatkowych odkryły osoby fizyczne (sygnaliści) lub dziennikarze śledczy. W tym obszarze osiągnięto znaczące postępy. Nacisk kładzie się również na ramy podatku od osób prawnych, gdzie istnieje potrzeba sprostania zmianom wynikającym z ewolucji stanu prawnego i rozwoju technologicznego.

W celu skuteczniejszego zwalczania oszustw podatkowych i prania pieniędzy należy ulepszyć dostępne środki i zapewnić skuteczne wdrożenie oraz wzmocnienie przepisów dotyczących walki z praniem pieniędzy. Należy też zwrócić baczniejszą uwagę na niektóre zainteresowane strony odgrywające szczególną rolę w oszustwach podatkowych i praniu dochodów z tych oszustw, mianowicie na szereg pośredników i instytucji finansowych, przez które może być przekierowany dochód z takich praktyk. Działania należy ponadto podejmować na szczeblu globalnym, ponieważ oszustwa podatkowe również mają charakter globalny. Oznacza to potrzebę aktywnego i spójnego podejścia międzynarodowego. Wszystkie te środki należy monitorować i aktualizować wraz z ewolucją stanu prawnego i rozwojem technologicznym, które często są natychmiast uwzględniane i wykorzystywane w kontekście oszustw podatkowych.

Mimo znacznych osiągnięć podczas kadencji Parlamentu w latach 2014– 2019 wciąż jeszcze pozostaje wiele do zrobienia. Należy wdrożyć, egzekwować, monitorować i w razie potrzeby aktualizować wszystkie odpowiednie przepisy w celu ich dostosowania do EPRS.

Na podst. BRIEFING „Polityki UE – Działania dla obywateli EPRS”, Biuro Analiz Parlamentu Europejskiego

mp/